آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

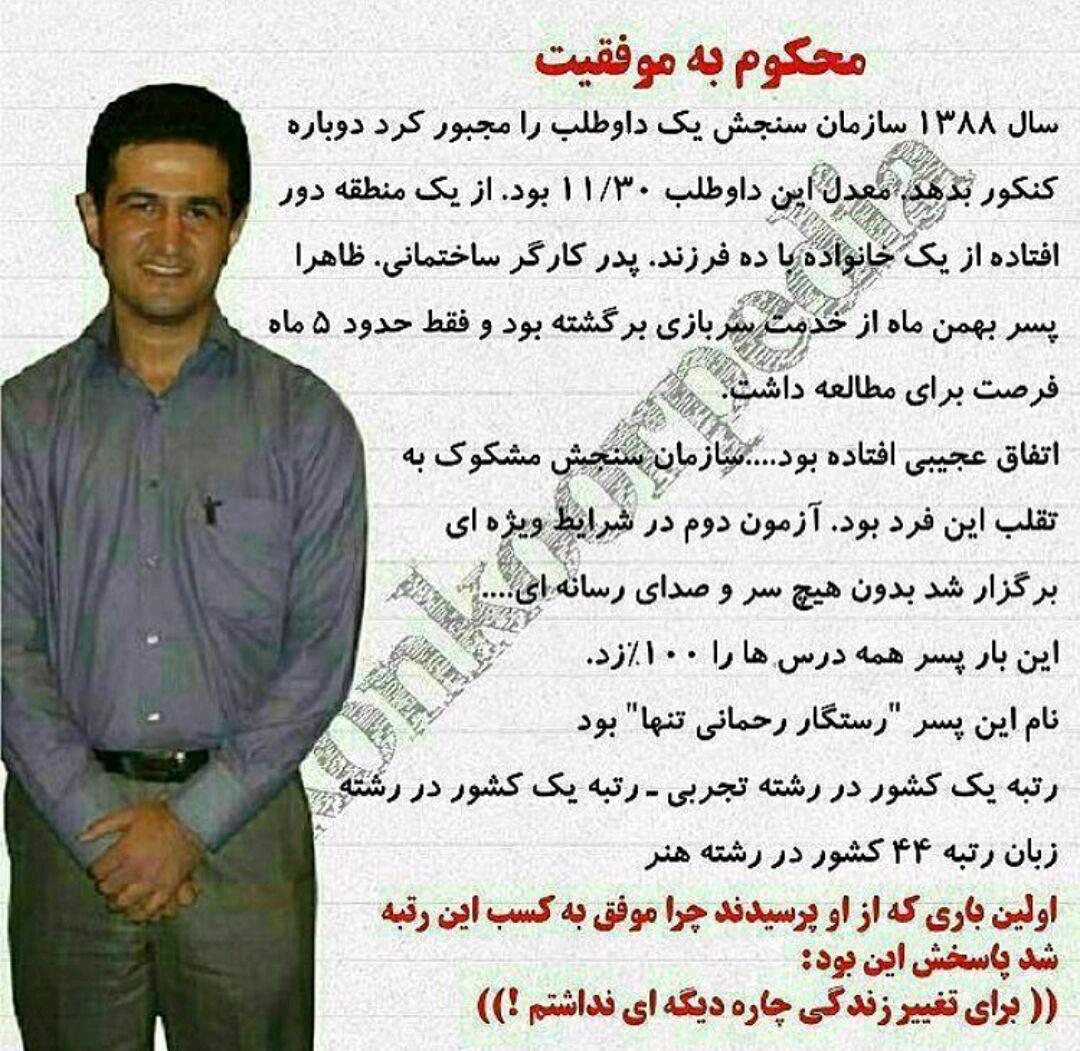

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

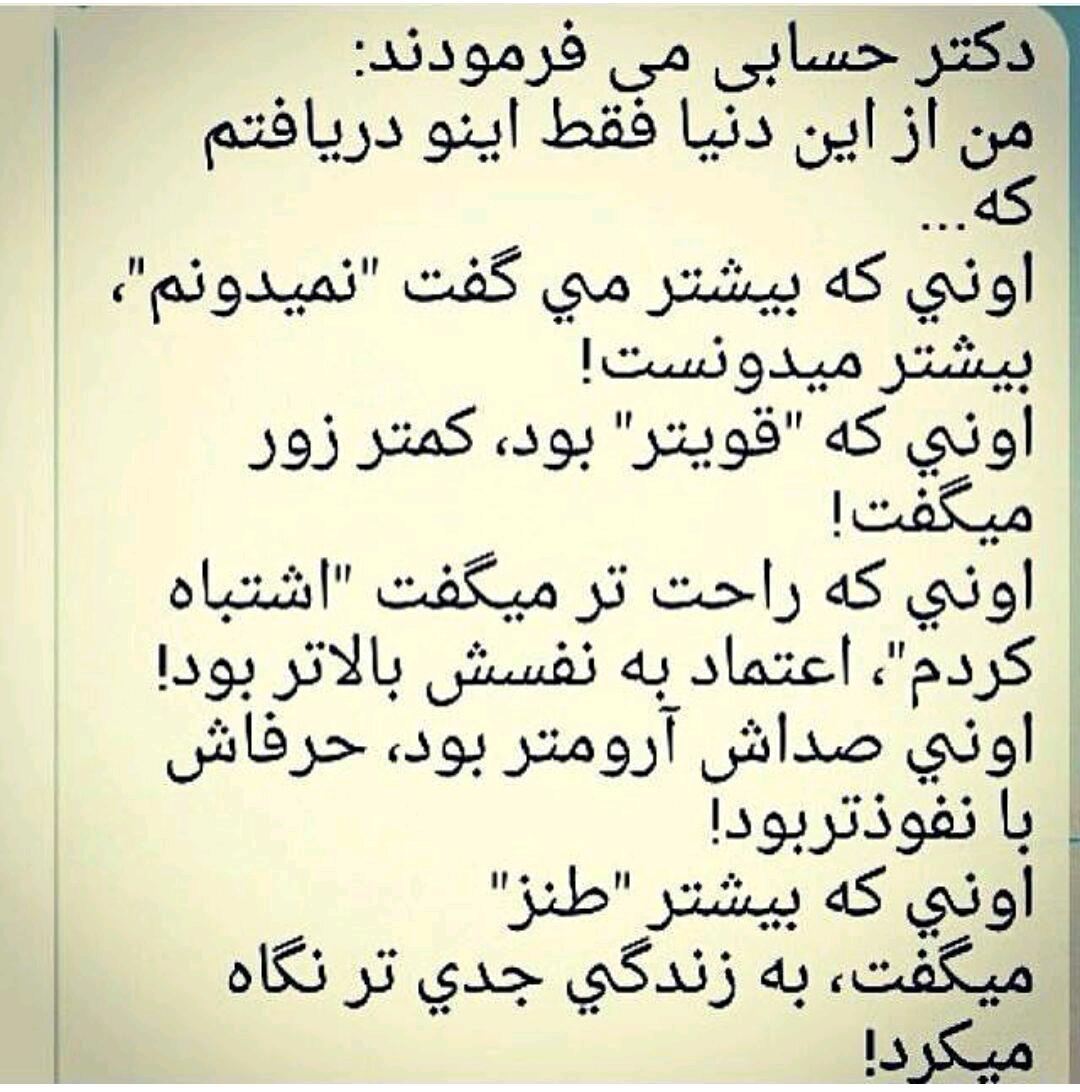

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

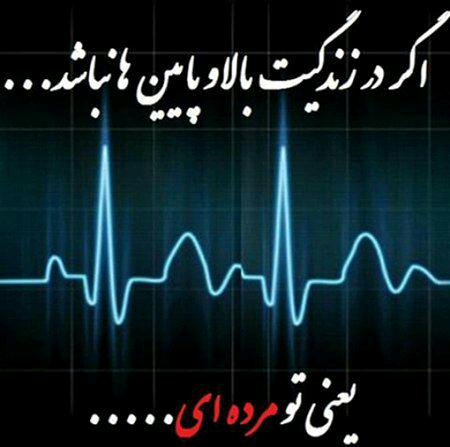

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

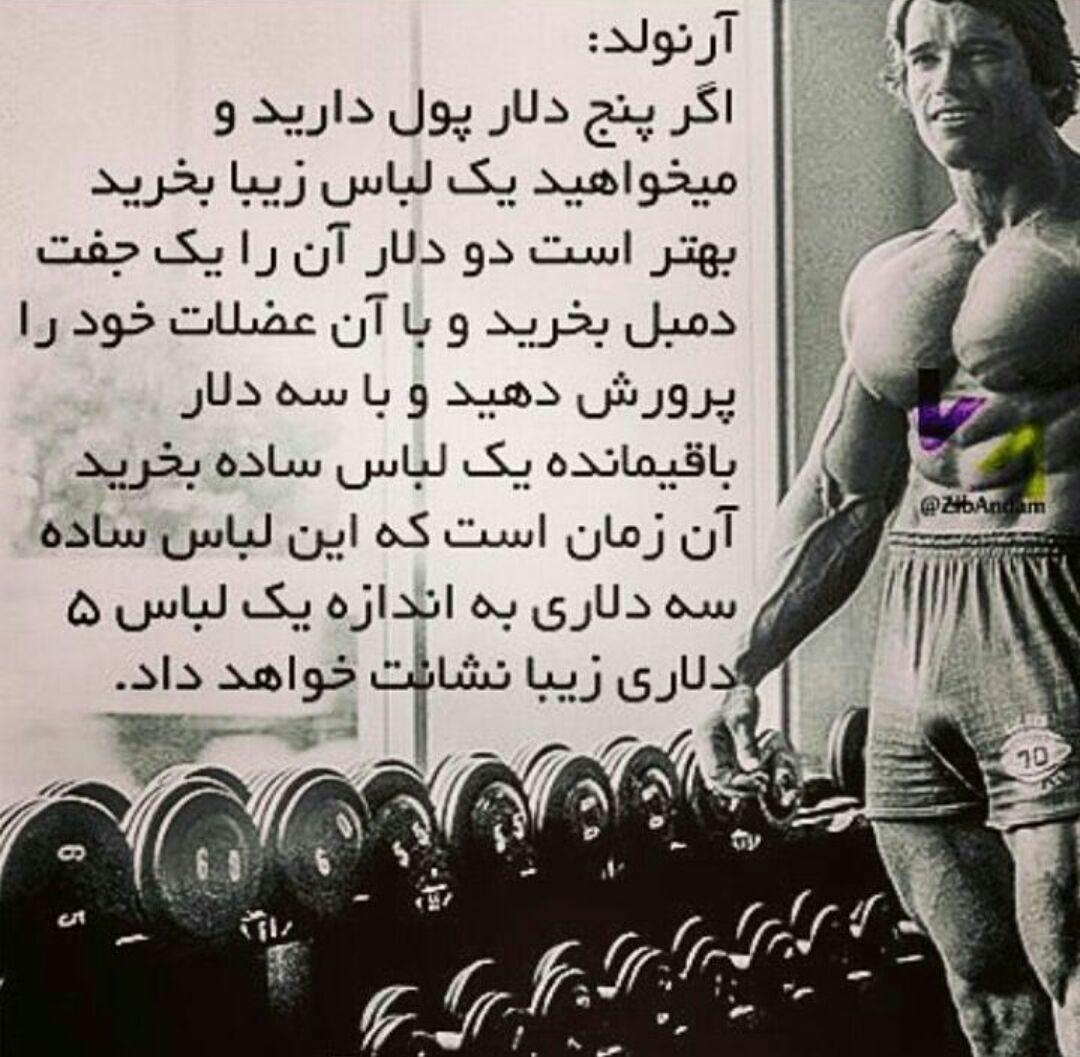

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

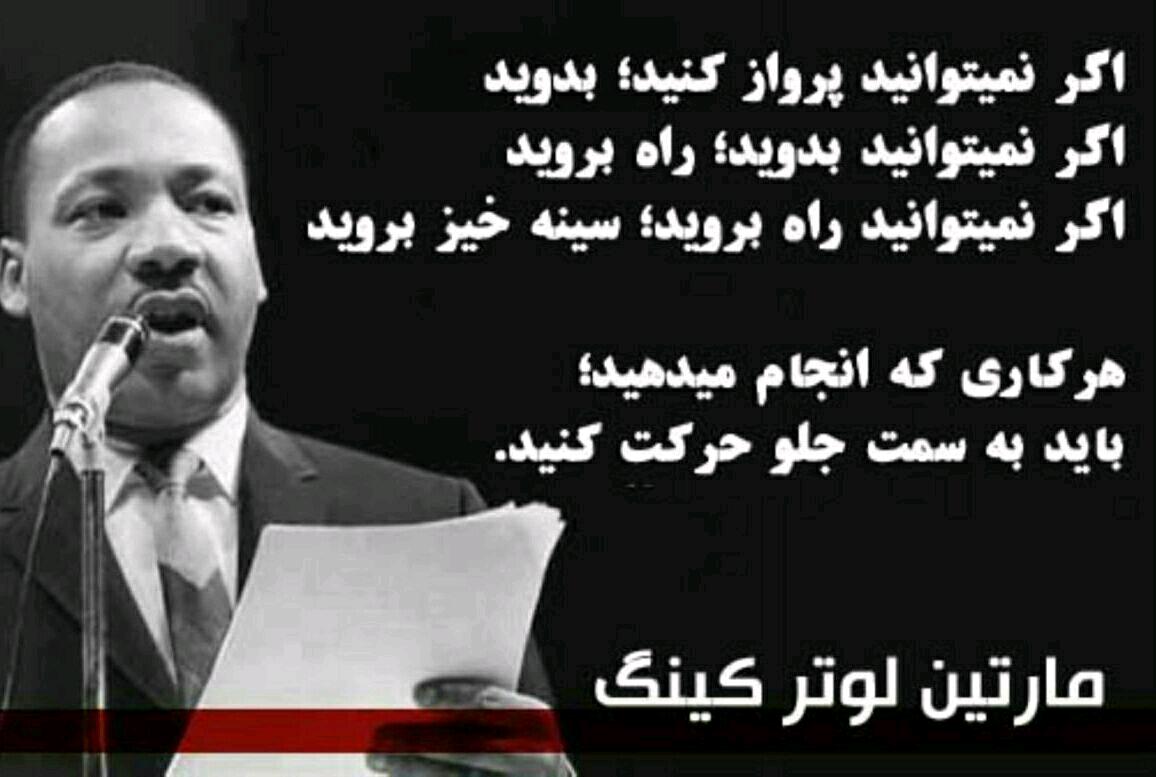

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

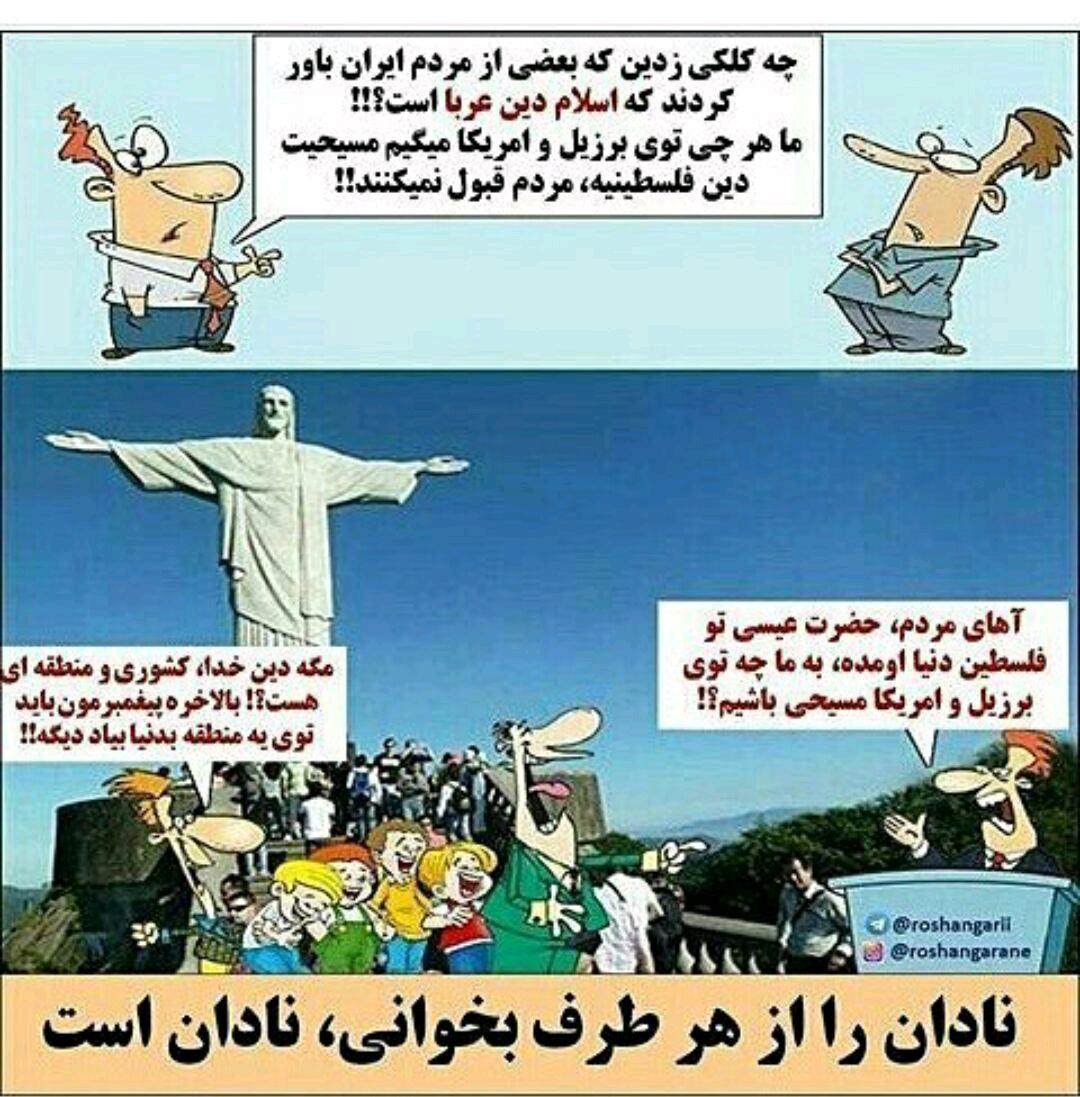

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

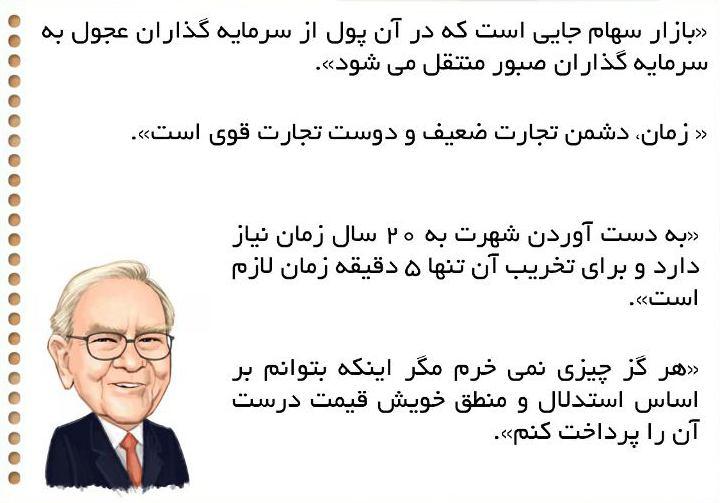

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

سخن تاثیرگذار

سخن تاثیرگذار قدرت استقامت در سختی ها و مشکلات

قدرت استقامت در سختی ها و مشکلات بازاریابی با ایمیل

بازاریابی با ایمیل رقیب اصلی شما کیست؟

رقیب اصلی شما کیست؟ آموزه هایی از جیم پاول یکی از سرمایه گذاران مشهور آمریکایی

آموزه هایی از جیم پاول یکی از سرمایه گذاران مشهور آمریکایی سایت علی بابا چگونه جان گرفت

سایت علی بابا چگونه جان گرفت از تبلیغات نترسید

از تبلیغات نترسید راننده تاکسی و مسافرش

راننده تاکسی و مسافرش 6 نکته طلایی از زبان پیتر دراکر

6 نکته طلایی از زبان پیتر دراکر چگونه در آفریقا میمون ها را شکار می کنند؟

چگونه در آفریقا میمون ها را شکار می کنند؟ آیا تبری که با آن کار می کنی را تیز کرده ای؟شامل حال کسانی که در زندگی فکر نمی کنند

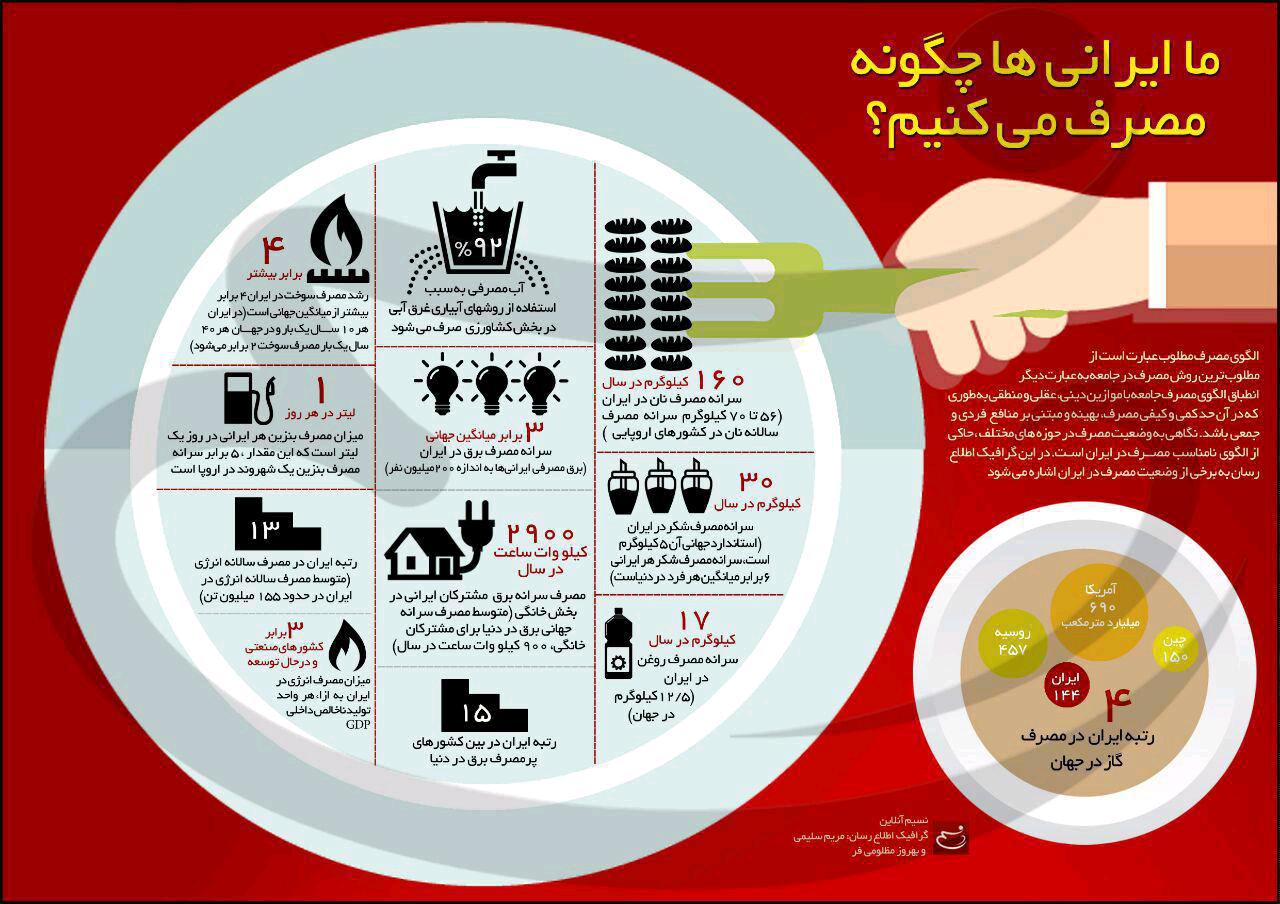

آیا تبری که با آن کار می کنی را تیز کرده ای؟شامل حال کسانی که در زندگی فکر نمی کنند ما ایرانی ها چگونه مصرف می کنیم؟

ما ایرانی ها چگونه مصرف می کنیم؟ قوانینی که کارآفرینان موفق شکسته اند

قوانینی که کارآفرینان موفق شکسته اند درپي منطق و دليل اعمالمان باشيم

درپي منطق و دليل اعمالمان باشيم کارتیمی در فعالیت های تجارت

کارتیمی در فعالیت های تجارت 10 فاجعه ی برندسازی در جهان

10 فاجعه ی برندسازی در جهان ریسکهای ۴ گانه بانک ها

ریسکهای ۴ گانه بانک ها چهار حکایت کوتاه اما تاثیر گذار

چهار حکایت کوتاه اما تاثیر گذار توصيه هاى ريچارد برنسون ميلياردر براى شما

توصيه هاى ريچارد برنسون ميلياردر براى شما چگونه پولدار شويم؟(بخش اول)

چگونه پولدار شويم؟(بخش اول)تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

توصیه های جهت موفقیت در بورس :

هرگز به یک سهم تعصب نشان ندهید

انتخاب سهام مناسب

اولین گام پیش از سرمایه گذاری در بازار بورس انتخاب سهامی مناسب است. بررسی دقیق وضعیت سهام شرکت هایی که به واسطه گزارش های تحلیلی و تبلیغات رسانه ای به خرید آنها علاقمند شده اید از اهمیت بسیاری برخوردار است. با انجام این کار و انتخاب سهامی مناسب در واقع قسمت دشوار سرمایه گذاری در بورس را پشت سر گذاشته و می توانید به کسب سودی سرشار در آینده امیدوار باشید.

طرح و برنامه ریزی مدون

زمانی که قصد دارید پول خود را در بورس سرمایه گذاری نمایید برنامه ریزی و تدوین نحوه فعالیت شما از اهمیت بسیاری برخوردار است. طرح های دقیق و برنامه ریزی شده در جهت کنترل سرمایه و مدیریت گردش مالی، برای رسیدن شما به اهداف و تحقق خواسته هایتان نقش مهمی را ایفا می نماید.

نکته مهم دیگر اختصاص قسمتی از سرمایه خود به عنوان بودجه پشتیبان است. این امر می تواند امنیت فعالیت های مالی و اقتصادی شما را در زمان بروز بحران های اقتصادی و تاثیر آن بر بازار بورس تامین نماید.

در سقف بفروشید و در کف بخرید

به نظر ساده است؟ بله اما ساده نیست برا ی اینکه اگر شخص از اکثریت بازار تبعیت کرده باشد، پول زیادی را در بازار از دست نخواهد داد. همیشه رازی را در نظر بگیرید که میتواند موفقیت شما را در بازار سرمایه تضمین کند. هر ۶ ماه یا در هر سال قیمت سهام حدود ۳۰درصد پایین میآید، یعنی زمان خرید است و برعکس اشخاصی هستند که بر اساس اخبار و شایعات قیمت سهام را بالا میبرند که آن، زمان فروش است.

ترس و طمع را از خود دور کنید

ترس و طمع بزرگترین دشمن سرمایهگذاران است و تنها راه گریز از آن داشتن برنامه ورود به معامله است قبل از اینکه عملا وارد شوید. برنامه خرید و فروش شما باید راه حلی برای معاملات اشتباه باشد، چه مقدار سود مد نظر شماست، چه مقدار از سود قابل ذخیره کردن است. اگر شما به برنامه خود تکیه کنید به ترس و طمع فائق خواهید آمد.

استقراض پول

هرگز با پولی که متعلق به شما نیست سهام نخرید. شما تنها باید با پول خودتان سهام خریداری کنید پولی که در آینده نزدیک مورد نیازتان نیست و تصور نکنید که قسمت عمده آن را در بازار از دست خواهید داد.

ثبات و تعیین اهداف مشخص

البته ارزش پولی که برای خرید سهام در بورس هزینه نموده اید با توجه به شرایط حاکم بر بازار قابل تغییر است، حفظ ثبات و تعیین اهداف مشخص می تواند عامل موفقیت شما در بازار سرمایه گذاری گردد. این امر می تواند زمان کافی را در اختیار شما قرار دهد تا با کسب مهارت های مورد نیاز، سرمایه گذاری های بزرگ و موفقی را در بورس انجام داده و از درآمد و سود سرشاری در آینده برخوردار شوید.

کنترل منظم وضعیت بازار و استفاده از آن در جهت شناخت بسترهای مناسب سرمایه گذاری می تواند آینده ای تضمین شده را برای شما به ارمغان بیاورد.

زمان

این موضوع در بازار سهام بسیار مهم است اما کمتر در این مورد صحبت شده است. هر سرمایهگذاری از کارشناس سرمایه سوال میکند چه سهمی را باید بخرد. اما هرگز سوال نمی کند چه زمانی برای خرید سهام مناسب است. اگر وارد سهمی خوب شوید اما در زمان نادرست، شما ضرر خواهید کرد و اگر وارد سهم بدی شوید اما در زمان درست، ممکن است به طور تصادفی سود کنید. اگر شما سهم خوبی خریداری کنید بعد از اینکه به اندازه کافی بالا رفت شما برای یک ضرر آماده میشوید.

طرح های بلند مدت سرمایه گذاری

طرح های سرمایه گذاری کوتاه مدت در نگاه اول جذاب به نظر می رسند اما باید به این نکته توجه داشت که در آمد و سود حاصل از اینگونه سرمایه گذاری نمی تواند اعتبار و ثبات شما را در بازار بورس تضمین کند،. اما طرح و برنامه ریزی برای انجام سرمایه گذاری های بلند مدت در بورس توصیه همیشگی شرکت های تجاری و سرمایه گذاری بوده است.

سود بیشتر و تضمین شده مزیت اصلی این قبیل سرمایه گذاری ها در برابر سرمایه گذاری های کوتاه مدت است البته در صورتی که بازارهای سرمایه از ثبات لازم برخوردار باشند.

@eshghepool

تاریخ ارسال پست: 31 / 2 / 1396 ساعت: 10:23 قبل از ظهر

دومینوی سقوط بانکها

سقوط 45 درصدی سهام بانک ملت و احتمال ورشکستگی بانک سرمایه

در پایان معاملات 8 مارس 2017 بورس تهران، ارزش بانک ملت ایران، 45 درصد سقوط کرد و احتمال ورشکستگی بانک سرمایه تقویت شد. ارزش سایر بانکهای ایران نیز با شیب فراوان در حال کاهش است.

به گزارش سایت انتخاب، در پایان معاملات چهارشنبه مارس 2017، شاخص کل بورس 514 واحد کاهش یافت و به رقم 76285 واحد رسید. نمادهای فملی (صنایع مس ایران) با 73 واحد ،شبریز (پالایشگاه نفت تبریز) با 69 واحد ، وبملت (بانک ملت) با 60 واحد بیشترین تاثیر منفی را در سقوط شاخص کل بورس داشتهاند.

در پایان معاملات امروز بورس، در گروه بانک و بیمه، سریال تلخ کاهش قیمت در اکثر نمادهای معاملاتی بانکها ادامهدار بود. در این راستا، در ادامهی روند کاهش ارزش وبملت (بانک ملت)، سهامداران این بانک 61 میلیون سهم از سهام خود را فروختند. نکته قابل توجه، سقوط قیمتی بیش از 45 درصدی نماد این بانک از تیر ماه سال جاری است.

سهامداران نماد معاملاتی وپست (پست بانک) نیز اقدام به فروش سهام خود کردند. مقدار فروش سهم این بانک به نحوی بوود که حجم معاملات در این سهم حتی به اندازه ی حجم مبنا نیز نبود. در مقابل نماد معاملاتی وخاور (بانک خاورمیانه) با افزایش قیمت مواجه شد به طوری که در قیمت 2488 ریال، خریداران برای خرید سهام این بانک به صف شدند. حمایت کدهای حقوقی نماد معاملاتی وتجارت (بانک تجارت) از سوی بورس، موثر واقع شد و با حجم معاملات بیش از 50 میلیون سهمی، روند فروش سهام این بانک متوقف شد.

در بازار سهام، هنگامی که ارزش یک شرکت سقوط میکند، سهامداران اقدام به فروش سهام خود کرده و اصطلاحا برای آن "صف فروش" تشکیل میدهند. در نقطه مقابل هنگامی که ارزش سهام یک شرکت افزایش پیدا کند، سهامداران برای خرید آن ترغیب شده و برای آن «صف خرید» تشکیل میدهند.

به گزارش انتخاب، اگرچه بانک سرمایه اخبار منتشره درباره ورشکستگی این بانک را تکذیب کرد، لیکن بانک سرمایه در پایان عملکرد واقعی منتهی به 23 سپتامبر 2015 (حسابرسی شده) ، مبلغی در حدود 196 میلیارد و 800 میلیون تومان زیان انباشته در صورتهای مالی خود منتشر کرده است که با توجه به سرمایه ثبت شدهی 400 میلیارد تومانی این بانک، این مقدار زیان انباشته در حدود نیمی از سرمایه ثبت شدهی بانک را تشکیل میدهد. باتوجه به موارد مطرح شده و عدم انتشار صورتهای مالی جدید بانک سرمایه خصوصا ترازنامه این بانک و درخواست هیئت مدیره بانک به منظور افزایش سرمایه از مبلغ 4,000,000,000,000 ریال به مبلغ 28,000,000,000,000 ریال از محل مطالبات حال شده سهامداران و آورده نقدی به منظور اصلاح نسبت کفايت سرمايه در تاریخ 11 فوریه سال جاری، این احتمال وجود دارد که بانک سرمایه ورشکسته شده است

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 20 / 12 / 1395 ساعت: 11:56 قبل از ظهر

بسیاری از افراد فکر می کنند ریسک به معنی ضرر و زیان است،اما چنین نیست.ریسک وقتی پیش می آید که آن چیزی که در واقعیت در حال وقوع است با پیش بینی،فکر و تحلیل ما تفاوت داشته باشد.

هرچقدر تفاوت بین واقعیت با آن چیزی که ما پیش بینی کرده ایم بیشتر باشد،ریسک هم بالاتر می رود.

درواقع ما با آموزش هایی که در حوزه بورس یا هر بازار مالی دیگری می بینیم و با تحلیل هایی که انجام می دهیم سعی می کنیم خودمان را آماده کنیم تا قدرت پیش بینی مان به آینده نزدیک تر باشد.

یکی از راه های مقابله با ریسک در بورس این است که باتشکیل سبد سهام،سرمایه گذاری کنید،به این معنی که از هر صنعت موجود در بورس بهترین سهم آن را بخرید.این کار ریسک سرمایه گذاری را کم می کند.

اگر به هر دلیلی یکی از سهم های سبد شما افت کرد با سود یک سهم دیگر موچود در سبد می توان آن را جبران کرد و درمجموع به بازدهی مورد نظر رسید.

یک سری از ریسک ها در بازار بورس،پیش از به وجود آمدن علائم هشداردهنده،خود را نشان می دهند.باید حواستان به این علائم باشد تا بتوانید سرمایه تان را درست مدیریت کنید.

حدود 70 تا 80 درصد سهام پیش از ریزش یا نزول نشانه های هشدار خود را نمایان می کنند:مثلاممکن است حجم معاملات شان یک مرتبه متفاوت شود یا یکسری واگرایی هایی در نمودارهای قیمتی شان پیش می آید که همه از نشانه های آفت آن سهم است.

دسته دیگری از ریسک ها هستند که ممکن است در کوتاه مدت اثر بدشان کم باشد اما اگر به آنها توجه نکنیم مطمئنا در بلند مدت آثار بسیار مخربی خواهند داشت.اگر شما بدون برنامه و استراتژی اقدام به خرید و فروش کنید این خطرات به سراغ تان می آیند و دربلند مدت نه تنها سودی نمی کنید بلکه سرمایه اصلی تان را هم از دست خواهید داد.

دسته دیگری از ریسک ها کاملاغیر قابل پیش بینی هستند.به این نوع،ریسک های سیستماتیک می گویند.این گروه از ریسک ها در واقع عوامل بیرونی ای هستند که در بازار بورس تاثیر می گذارند،مثل جنگ،رکود اقتصادی و .....درصد وقوع این ریسک ها بسیار پایین و افرادی که در آن فعالیت می کنند هستند.این ریسک ها به میزان مطالعات،بررسی سهام و تصمیمات شما بر می گردند.هرچه تسلط شما بر بازار و سرمایه تان بیشتر باشد این ریسک ها کمتر شما را تهدید می کنند.

تاریخ ارسال پست: 4 / 11 / 1395 ساعت: 10:48 بعد از ظهر

در این بازار چند نوع ارزش برای سهام تعریف می شود.یکی از آنها قیمت اسمی سهام است.که در ایران 100 تومان قیمت گذاری شده که در واقع همان قیمت اولیه سهم است که یک رقم صوری است.

یک ارزش دیگر،ارزش دفتری سهام است.وقتی همه دارایی ها را محاسبه کرده و میزان بدهی ها را از این رقم کسر کنیم و مبلغ به دست آمده را بر تعداد سهام آن شرکت تقسیم کنیم ارزش دفتری سهام به دست می آید.فرض کنید مجموع دارایی های یک شرکت 75 میلیارد تومان است و مجموع بدهی های آن 50 میلیارد تومان که حاصل کسر آنها 25 میلیارد تومان خواهد شد.حالا اگر این مبلغ را بر تعداد فرضی سهام منتشره این شرکت که 25 میلیون است.

تقسیم کنیم،رقم 1000 تومان به دست می آید که ارزش دفتری هر سهم خواهد بود.ارزش جاری نیز یکی دیگر از انواع ارزش های سهام است.این ارزش همان قیمتی است که بازار بورس تعیین می کند.توجه کنید که میزان ارزش جاری به ارزش دفتری سهام هیچ گونه وابستگی ندارد.ممکن است ارزش جاری یک سهام 400 تومان و ارزش دفتری 1000تومان باشد.

ارزش های جاری معمولا بر اساس میزان عرضه و تقاضا تعیین می شوند.هرجا صحبت از قیمت سهام باشد در واقع منظور همین ارزش جاری است.اما ارزش دفتری در واقع نمایانگر آینده یک سهم است.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 3 / 11 / 1395 ساعت: 7:28 بعد از ظهر

استراتژی سود مرکب

زیاد شنیده ایم که افراد ثروتمند برای 3 نسل آینده شان هم برنامه دارند.بازار بورس هم طوری است که شما باید برنامه ریزی مناسب و بلندمدت داشته باشید.

ثروتمندان در چنین بازاری یک استراتژی دیگر هم دارند و آن استراتژی سود مرکب است.

فرض کنید که در حال حاضر یک میلیون تومان سرمایه دارید،هر ماه اگر 10 درصد به سرمایه قبلی تان اضافه کنید و به سود سرمایه تان هم دست نزنید سرمایه تان به طرز عجیبی افزایش پیدا خواهد کرد.

درماه اول،سرمایه شما با احتساب سود 10 درصد برابر یک میلیون و 100 هزار تومان می شود.حالا ماه دوم میزان سود شما با سرمایه جدیدتان یعنی یک میلیون و 100هزار تومان محاسبه می شود.

افراد خیلی محدودی هستند که می توانند جلوی وسوسه خود را بگیرند وبه سود ماهانه سرمایه خود دست نزنند.اما اگر موفق شوید برخود غلبه کنید مطمئنا راه مناسبی برای سود کردن را در پیش گرفته اید.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 28 / 10 / 1395 ساعت: 11:45 قبل از ظهر